风险提示:本文所提到的观点仅为个人思路整理,所涉及标的不作推荐;文章所引数据可能有错漏,请以上市公司公告为准。据此买卖,风险自负。

今天咱们就从折价转股套利开始。首先我们来聊聊折价转股套利的玩法可转债当中最重要的一种套利的操作就是转股套利,这个套利学的好,几乎是无风险套利。

在此之前,讲一个重要的指标,转股溢价率。

假如说我借给马爸爸100万元,然后这手上的借条是有100万元的价值,但是呢,马爸爸这么出名他竟然向我借了100万元。太不可思议了,在这个城市的人纷纷都来想买这张借条,导致这条这张借条被炒到了150万元,于是这张借条就有了超出它原本价值的溢价,它的溢价是 (150÷100-1) x100%=50%

转股溢价率= (可转债的价格-转股价值)/转股价值

简单地说,其实转股溢价率是由债券的股性所决定的。

每一只可转债的发行,都是和其公司的正股——匹配的。从最初的可转债发行的当天,债券的面值被规定为100元每张,而此时正股的股价就会和转债的价格绑定。

如果溢价率大于0,说明可转债的交易价格波动与正股波动偏离较大,如果溢价率小于0,说明可转债的交易价格波动与正股的波动相似。知道了转股溢价率的意思后,我们来看看折价转股套利的逻辑是什么。

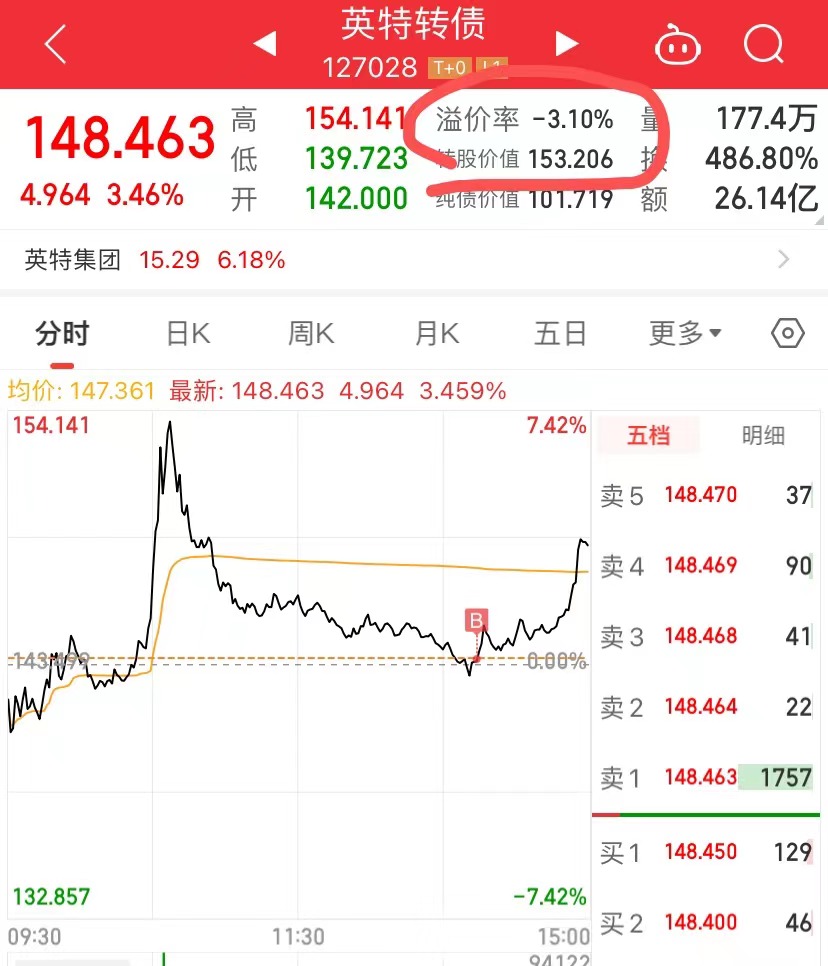

举个今天(2023-8-15)的例子:英特转债

英特转债的价格是148.463元,转股价值是153.206元,溢价率=148.463/153.206-1=-3.01%

市场有风险,投资需谨慎。不代表任何推荐,仅作为个人投资验证。

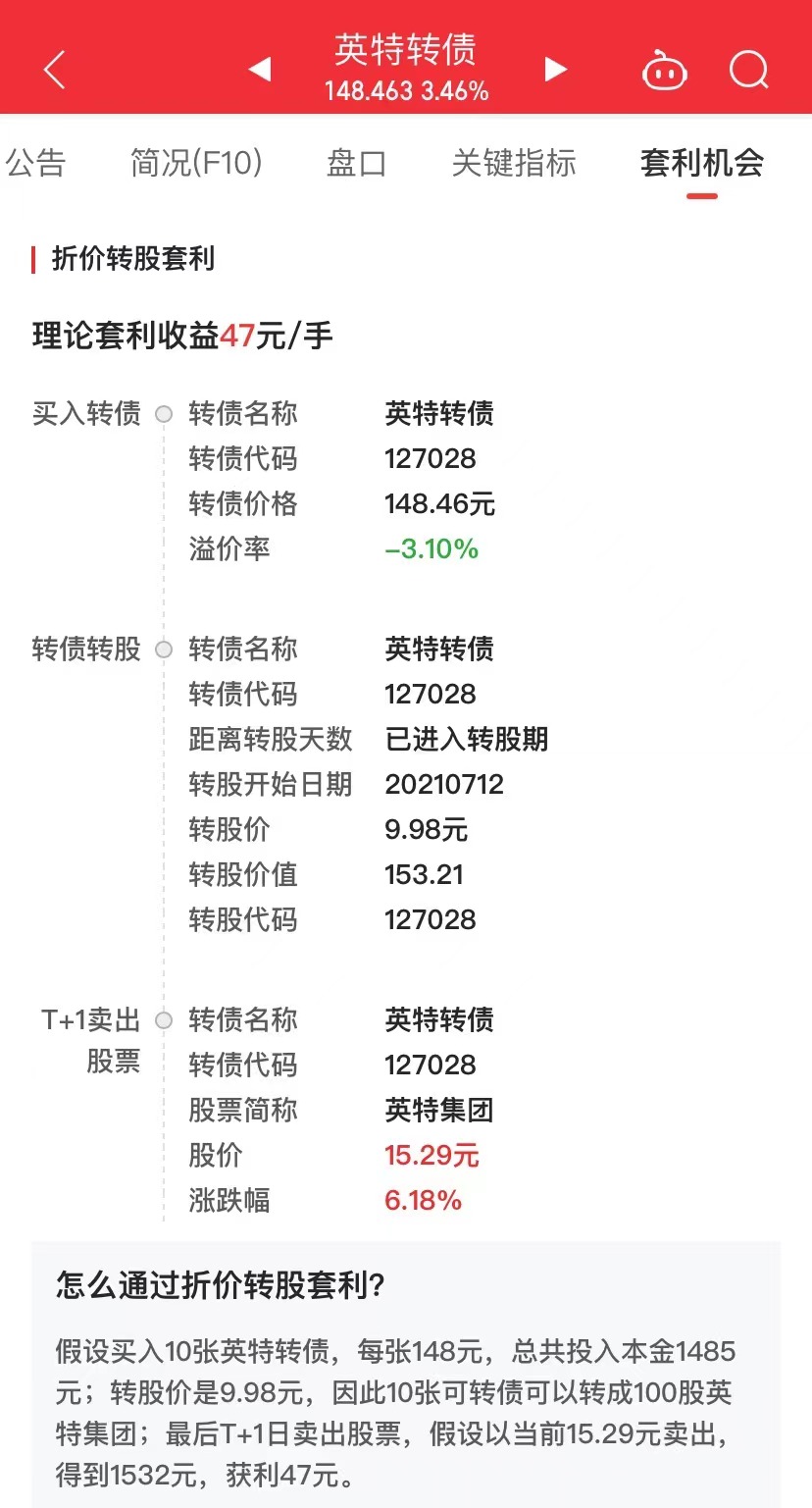

比如说投资者现在买入十张英特转债的成本是1484.63块钱,转股后卖掉可以得到1532.06元 (参考转股价值) ,卖出后可以获利1532.06-1484.63=47.43元

这里要注意的是转股之后呢,是你在t日买入并转股,但是转股是要第2个交易日,也就是T+1日才能到账,所以投资者就需要承担从买入时点到第二天卖出时点之间的价格波动风险。

比如英特转债买入时溢价率为-3.01%,转股后第二天正股卖出时回撤达到3.01%以上,这次套利就会亏损。

也正是因为如此,套利投资者都喜欢在当日收盘前来观察指标,决定是否出手。

如果人人都想套转股这个利,那么这个套利空间就会被迅速抹平消失。具体来说,可转债发生折价的第二日,极大概率是以正股股价低开来磨平这个套利空间。

因为,当所有人都看中了这个折价,想做一把套利,也就是说所有人都完成了尾盘买入可转债和闭市前转股这两个操作。

等到第二日开盘,自然每个人手里都有了正股在大家都想卖出正股获利的前提下,正股的价格必然会下跌。

这一点,就是转股套利最大的风险点

在这里,有几点转股套利的建议仅供参考

仅参与溢价率在-3%以下的转股操作,从历史数据回测来看,这样成功的概率会大一些

在转股期,一般为发行后6个月,不在转股期不能转股。可在发行书查询日期。

假如投资者本身就持有正股,如果遇到转债负溢价,可以当日“买入转债并转股+卖出对应数量的股票”,当日结束后,账户上没有股票,但是第二天相同数量的股票就又回来了。股票数量一股没少,但是账户可用余额却增加了。

其实赚的利润就是做低了正股持仓的成本大家会很容易发现,持有正股或者融券正股,再配合转股套利,才是真正的无风险套利。在没有正股配合的情况下,单独买人转债去做转股套利,也就是一般来讲的“裸套”,都是有一定风险的,大家在操作的过程中一定要注意仓位与风险的匹配。